广期所发布碳酸锂期货和期权合约及相关业务细则!解读来了→

时间:2023-07-12 09:24:59 来源:期货日报

昨日,广期所发布《广州期货交易所碳酸锂期货合约》《广州期货交易所碳酸锂期权合约》《广州期货交易所碳酸锂期货、期权业务细则》,但尚未公布碳酸锂期货和期权合约上市交易时间。

(资料图)

(资料图)

从合约规格来看,碳酸锂期货合约交易代码为LC,交易单位为每手1吨,最小变动价位50元/吨,涨跌停板幅度±4%。碳酸锂期权合约的交易单位为1手(1吨)碳酸锂期货合约,最小变动价位10元/吨,涨跌停板幅度与碳酸锂期货合约涨跌停板幅度相同,行权价格覆盖标的碳酸锂期货合约上一交易日结算价上下浮动 1.5 倍当日涨跌停板幅度对应的价格范围,行权方式为美式(买方可以在到期日之前任一交易日的交易时间提出行权申请)。

据期货日报记者了解,当前,广期所正在紧锣密鼓做好各项工作,保障碳酸锂期货及期权的平稳推出和稳健运行。继7月7日中国证监会同意碳酸锂期货和期权注册后,广期所同日便发布三通知,征集碳酸锂期货指定质检机构、指定交割仓库以及碳酸锂期权做市商。

近年来,由于双碳目标的提出,新能源汽车产业快速发展,带动相关动力电池产业规模不断扩大,目前我国是全球最大的碳酸锂生产国和消费国。2020年底以来碳酸锂价格快速上涨,企业面临较大的价格波动风险,产业上下游期盼利用期货工具稳定生产和经营。据了解,广期所自2021年12月启动碳酸锂期货的研究,通过课题合作、市场调研、质量摸底、规则论证等方式,对碳酸锂的现货产销、贸易结构、质量标准、仓储运输等方面进行了细致深入研究,形成了较为完善的合约规则设计。

实物交割是联系商品期货市场和现货市场的重要纽带,交割顺畅是期现价格回归的重要保障。业内人士表示,碳酸锂期货合约规则设计科学合理,包括交割在内的各项制度设计非常贴近现货实际,能有效降低产业企业的交割成本和防范交割风险,为期货市场有效发挥服务实体经济的功能提供重要的制度保证。

从合约规格来看,碳酸锂期货合约的交易单位为每手1吨,最小变动价位50元/吨,涨跌停板幅度±4%。从交割设计来看,交割品设计以电池级碳酸锂为基准交割品,工业级碳酸锂作为替代交割品,交割单位为1吨/手。

对此,广期所有关负责人对期货日报记者表示,碳酸锂期货在设计过程中,既借鉴了已上市品种的成功经验,也充分考虑了品种特性,着力风险防范,重视市场发展。一方面,制定了符合碳酸锂市场特征的涨跌停板、保证金、限仓制度等风险控制措施;另一方面,制定了满足产业现状和发展趋势,符合现货贸易习惯和产品特性的碳酸锂期货实物交割制度。碳酸锂期货交割方式沿用已上市商品期货的成熟方式,选择“期转现+滚动交割+一次性交割”方式、“仓库+厂库”交割模式。

国泰君安期货研究所高级研究员邵婉嫕认为,广期所碳酸锂期货合约交易单位为1吨/手,符合碳酸锂现货市场的贸易习惯,更有利于管理价格波动风险和服务实体经济。她表示,现货市场中,碳酸锂价格报价调整通常为1000元/吨或500元/吨,50元/吨的最小变动价格较现货调价相对更高频,一来能够满足期货交易市场价格变化的需求,提高价格发现效率;二来也不会过度分散交易价格的集中度。从期货市场来看,最小变动价位将影响做市商和量化投资者的参与意愿。50元/吨的最小变动价位充分满足了现货市场和期货市场的实际需求。

在交割品上,碳酸锂期货基准交割品为市场份额更大的电池级碳酸锂,替代交割品为工业级碳酸锂。“以电池级碳酸锂作为基准交割品,一方面反映了当前市场碳酸锂应用的现状,另一方面也体现出企业生产技术不断进步的导向性。从应用现状上看,碳酸锂主要用于制备电池的正极材料和电解液,电池级碳酸锂是市场消费的主要形式,2022年我国电池级和工业级碳酸锂的产量分别为19.9万吨和18万吨。从技术进步的角度上看,电池级碳酸锂附加值更高、品质更好,是企业生产的目标,随着技术和设备的不断进步,电池级碳酸锂的占比将会逐渐提升。”有行业人士表示,以工业级碳酸锂作为替代交割品,可以充分发挥市场安全阀的作用,工业级碳酸锂可以通过再提纯加工转变成电池级碳酸锂,下游企业也会采购工业级碳酸锂委托企业再加工为电池级碳酸锂,在现货实际中工业级碳酸锂也作为电池级碳酸锂的替代品采购使用。

在交割质量标准方面,电池级碳酸锂在行业标准的基础上,对产品的烧失量、磁性物质和微量元素等指标做了调整。邵婉嫕认为,交割品级较2013年有色金属行业标准的基础上收紧磁性物质含量,新增烧失量、硼、氟等指标约束,并放宽钾、钙、氯含量要求,一是符合多元化锂资源供应结构,保障交割货源的充足,二是结合下游实际采购标准,遵循下游企业的中长期需求变化方向。

在升贴水方面,工业级碳酸锂替代交割的贴水设计为25000元/吨。对此,上述行业人士解释说,升贴水需要充分考虑工业级碳酸锂加工为电池级碳酸锂的成本和损耗,在确保基准交割品地位的同时兼顾替代交割品进入交割的可能性,保障交割资源的稳定性。根据过往的经验,25000元/吨的升贴水在86.4%的时间内都高于电池级碳酸锂和工业级碳酸锂之间的现货价差,可以较好地保证期货价格不在基准品和替代品间漂移。

在交割区域上,碳酸锂期货交割点分布在主产销区,包括四川、江西、青海3个省,其中四川为基准交割地,四川不设升贴水,青海贴水1000元/吨;主销区包括湖南、江苏、福建、广东、湖北和上海6省(市),不设升贴水。对此,邵婉嫕表示,江西具有锂云母资源禀赋、青海拥有盐湖资源优势、四川地区以外购锂精矿为主且锂盐产品半数于省内消化,2022年三省产能分别占45%、20%和19%。江西作为我国碳酸锂的核心主产区,成为期货的定价基准交割地。江苏、湖南、福建、广东、湖北是碳酸锂的主销区,即国内正极材料的聚集地;上海是我国碳酸锂进口的主要枢纽之一,也成为碳酸锂期货的交割地。广发期货发展研究中心有色金属分析师林嘉旎表示,三个主产区的产量占国内碳酸锂总产量的75%,全部交割区域产量占国内总产量的88%,五个主销地占国内总消费量的41%,全部交割区域消费量占国内总消费量的51%,并且非交割区域的交割资源也都是临近省份,这样的设计就保障了碳酸锂期货有丰富的现货资源可供交割。“碳酸锂之所以没有在主要消费地之间设置升贴水,主要是因为碳酸锂属于局部生产全国消费的产品,每个产区的产品没有完全固定的辐射范围,并且碳酸锂的运费相较于其价格中枢占比很低,因此在现货报价中无论是送货制还是提货制都没有单独核算运费。考虑到青海地区较为偏远,相较于其他两个产区的运输成本明显偏高,因此贴水1000元/吨。”林嘉旎说。

碳酸锂期权合约与期货合约将同步上市。碳酸锂期权合约的交易单位为1手(1吨)碳酸锂期货合约,最小变动价位10元/吨,行权价格覆盖标的碳酸锂期货合约上一交易日结算价上下浮动 1.5 倍当日涨跌停板幅度对应的价格范围。据介绍,碳酸锂期权合约采用分段行权价格间距,当行权价格位于100000元/吨或以下区间时,行权价格间距为1000元/吨;当行权价格位于100000元/吨至300000元/吨时,行权价格间距为2000元/吨;当行权价格大于300000元/吨时,行权价格间距为5000元/吨。行权方式为美式,即买方可以在到期日之前任一交易日的交易时间以及到期日15:30之前提出行权申请。

“碳酸锂期权合约采用分段行权价格间距的主要原因在于碳酸锂现货价格的运行区间较大,按照历史情况,电池级碳酸锂现货均价最低值在2.25万元/吨,最高值在56.7万元/吨。并且在不同行权价格区间内,综合考虑价格波动幅度以及期权活跃度设计分段行权价格间距,以满足投资者的套保、避险需求。”邵婉嫕表示。

(策划:徐静;制图:桂莉)

标签:

最新文章推荐

- 广期所发布碳酸锂期货和期权合约及相关业务细则!解读来了→

- 金徽酒(603919):7月11日北向资金增持14.66万股

- 拿证速递| 经纬·祥泰苑/经纬·和泰苑于7月12日开启认购(附一房一价表)

- 安徽建工07月11日被沪股通减持78.58万股

- 王启蒙:黄金最新多空价格走势分析,黄金最新投资操作策略建议

- 虐杀原形1修改器16项(虐杀原形修改器怎么用)

- 今日有糖 2023/07/14

- 百亚股份:上半年净利同比预增59.52%-78.66%

- 车工工艺(关于车工工艺的基本详情介绍)

- 大同请律师打官司一般需要多少钱

X 关闭

资讯中心

河北与京津联手打通拓宽“对接路”2089公里

河北与京津联手打通拓宽“对接路”2089公里

2022-08-15

兰州理工大学:深挖“战疫”育人新元素构建“大思政”格局

兰州理工大学:深挖“战疫”育人新元素构建“大思政”格局

2022-05-20

2021-10-18

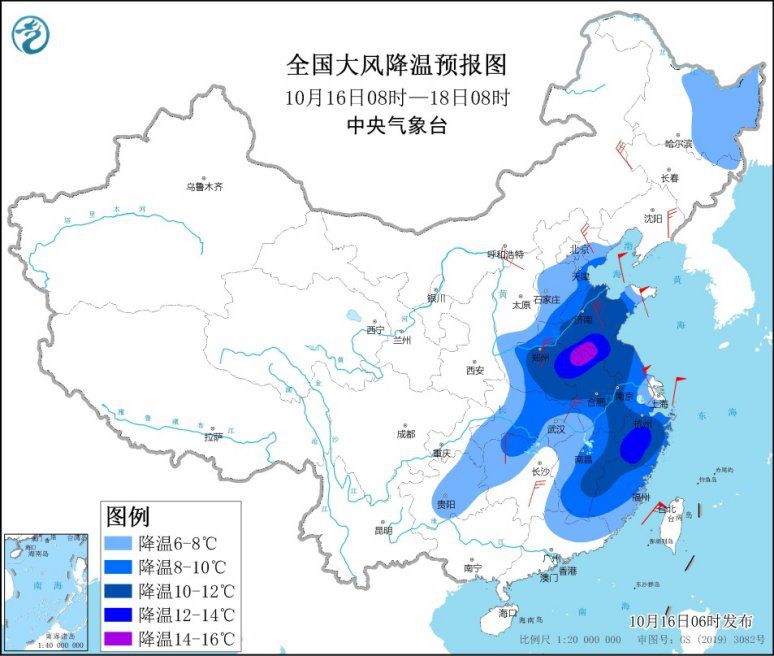

强冷空气继续影响中东部地区 局地降温14℃以上

强冷空气继续影响中东部地区 局地降温14℃以上

2021-10-18

X 关闭

热点资讯

-

1

杏花绽放催热“赏花经济” 吸引了大量游客前来旅游

-

2

上海籍阳性夫妻内蒙古密接、次密接者出现初筛阳性情况

-

3

内蒙古二连浩特:市民非必要不出小区、不出城

-

4

重庆一名潜逃24年的持枪抢劫嫌犯落网

-

5

销售有毒、有害食品 郭美美获刑二年六个月

-

6

陕西新增6名确诊病例1名无症状感染者 西安全面开展排查管控

-

7

《加强建设中国风湿免疫病慢病管理》倡议书:建立基层医院独立风湿科

-

8

游客因未购物遭导游辱骂?九寨沟:相关部门已介入调查

-

9

郭美美再入狱!销售有毒有害食品获刑2年6个月

-

10

2020年黄河青海流域冰川面积和储量较十年前缩减

-

11

5名“摸金校尉”落网 内蒙古警方破获一起盗掘古墓葬案